Plnění požadavků v oblasti dohledu a řízení produktu má významný dopad na design všech druhů produktů. Příkladem může být vývoj pojištění asistence, tvořící součást povinného ručení a havarijního pojištění, v posledních 2 letech.

POG = Product Oversight and Governance

Nařízení Komise v přenesené pravomoci (EU) 2017/2358 ještě více zesílilo pozornost, kterou pojistitelé věnují vývoji produktů. Požadavky POG lze pro účely tohoto článku zjednodušeně shrnout do tří bodů. Pojistné produkty mají být navrženy tak, aby:

- zohledňovaly cíle, zájmy a charakteristiky zákazníků;

- neměly negativní dopad na zákazníky;

- předcházely nebo omezovaly poškozování zákazníků.

Jako příklad dopadu těchto požadavků bývá nejčastěji uváděno investiční pojištění. Zohlednění uvedených požadavků v produktovém vývoji vede na ukončení konstrukce přirozeného pojistného (neodpovídá úrovni finanční gramotnosti cílového segmentu, akumulovaný dluh může poškodit klienty) a k obecnému snížení poplatků pod 5 % (vyšší poplatky neodpovídají cílům a zájmům zákazníků ve vztahu k jiným investičním produktům na trhu).

Pojišťovny samozřejmě aplikují principy POG na všechny vyvíjené a z pohledu přezkumu i dříve vzniklé produkty. Viditelným důsledkem jsou změny v konstrukci asistenčních služeb v posledních letech u některých pojistitelů. V následujícím textu je pojďme popsat a dát do souvislosti s POG.

Asistence jako „produkt v produktu“

Asistenční služby k vozidlu tvoří na českém trhu tradičně součást pojištění vozidla s hlavní složkou ve formě povinného ručení či havarijního pojištění. Pouze omezeně se lze setkat se samostatnými produkty asistence nabízenými poskytovateli asistenčních služeb. Přitom asistenční služby zahrnují mnoho různých položek a jsou z pohledu rozsahu pojistných událostí a druhů různých nároků možná ještě složitější než pojištění havárie.

Druhým faktem, který při vývoji musí vzít pojistitelé v potaz, je velice široký cílový segment. Zjednodušeně: každý kdo má auto, potřebuje povinné ručení, a tedy je mu nabídnuta i asistenční služba. Nelze definovat určitou minimální výši finanční gramotnosti či schopnosti porozumět čtenému textu. S nadsázkou lze říci, že každodenní provoz na silnicích nám jasně ukazuje, jak málo inteligentní lidé mohou být součástí cílového segmentu.

A do třetice: asistenční služby jsou důležité a pravděpodobnost jejich využití klientem je často vyšší než škodní frekvence z jiných složek pojištění vozidla. Důvodem je zahrnutí „poruchy“ mezi pojištěné události, její frekvence je výrazně vyšší než nepojízdnost následkem „nehody“.

1) Textace podmínek

Pojišťovny si uvědomily, že složité a dlouhé podmínky neumožnují průměrnému zájemci se dobře seznámit s rozsahem asistenčních služeb a vybrat si vhodnou variantu. Tvůrce produktu musí zohlednit, že asistence je jen jedna z doplňkových částí pojištění vozidel a její podmínky tak musí být krátké a přehledné, např. max 2 strany A4. Již „větší polovina“ pojišťoven doplnila do pojistných podmínek přehlednou tabulku jednotlivých variant a limitů. I bez testování pomocí focus grupy je zřejmé, že limity ve strukturované podobě jsou pro každého uživatele srozumitelnější než uvedení jejich hodnot v textu.

Srozumitelnosti také pomáhá, že limity jsou součástí pojistných podmínek pojištění vozidel. Pouze jedna pojišťovna odkazuje na limity v jiném dokumentu. Jeden soubor podmínek s kompletním rozsahem krytí celého pojištění vozidel je nejjednodušší přístup pro široce definovaný cílový segment.

2) Value for money – rozsah

Zájmem klienta v pojištění asistence je získat v okamžiku nepojízdnosti vozidla pomoc (např. organizace odtahu) a úhradu nákladů spojených s touto pomocí (např. zaplacení provedeného odtahu).

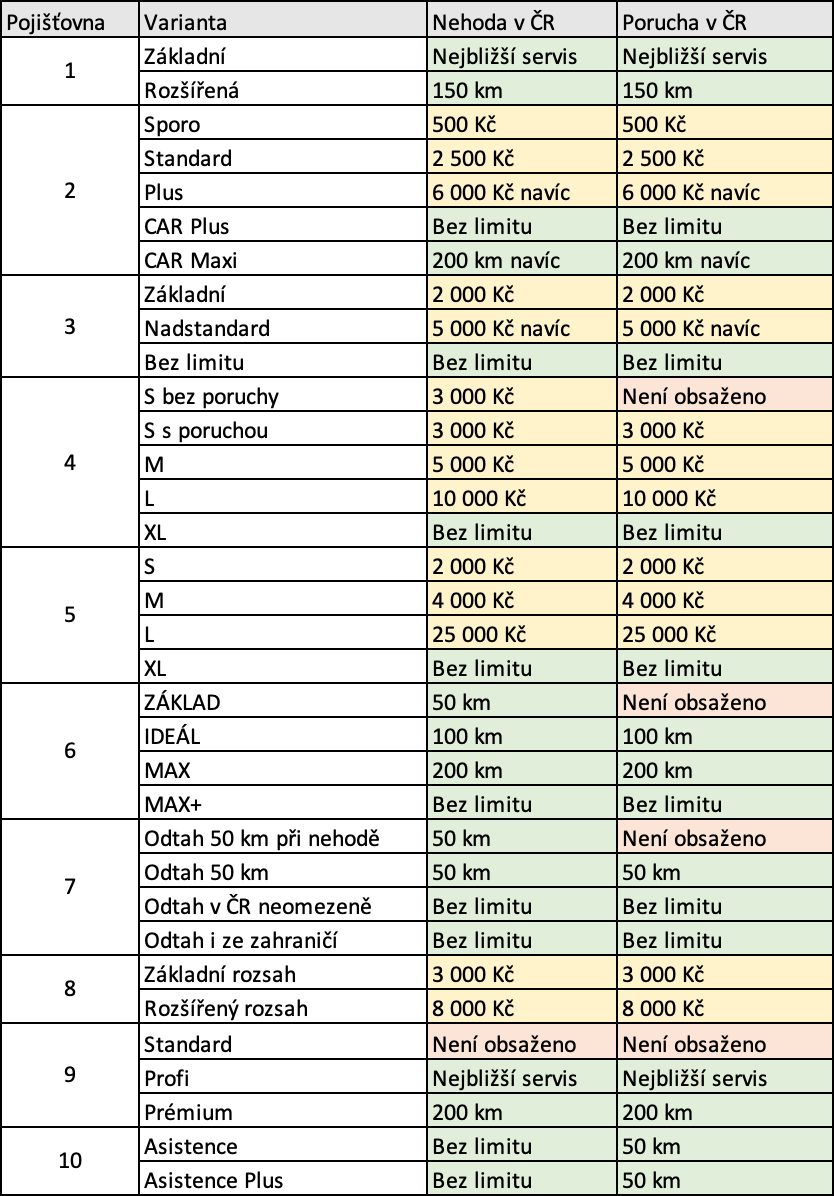

Zájmem většinového spotřebitele není hradit celý odtah nebo jeho část, tedy být podpojištěn. Tvůrce produktu musí tuto potřebu při konstrukci produktu zohlednit. Výsledkem je, že pojišťovny přecházejí z limitu vyjádřeného v korunách na limit vyjádřený v kilometrech nebo na tzv. neomezený limit. Aktuální nabídka 10 pojišťoven pro odtah vozidla je zjednodušeně uvedena v tabulce níže. (Poznámka: cílem tabulky není popsat detailně nabídku na trhu, ale poukázat na aktuální trend.)

Zatímco před 5 lety prakticky všechny produkty využívaly finanční limit, dnešní situace je „půl na půl“ a do dvou let tak může dojít k vymizení finančních limitů. Nejsou totiž schopny naplnit potřeby klienta a požadavky POG.

Finanční limit je z podstaty černá skříňka (black box). Pojišťovna používající finanční limit na svém webu nezveřejňuje, jak dlouhý odtah za něj klient získá. Ani to nemůže garantovat ze dvou důvodů. Jednak vzhledem k inflaci dochází ke zdražování služeb a jednak jiné ceníky odtahů budou pro velké město (paušál) a jiné při odtahu mezi kraji (cena za kilometr). Výsledkem je, že pojistitel ani zprostředkovatel nejsou schopni pomocí finančního limitu doporučit vhodnou variantu. Z pohledu nařízení POG tak není možné zohlednit cíl zákazníka a ani předejít negativnímu dopadu.

3) Value for money – cena

Žádný zákonný předpis nedává pojistitelům povinnost samostatně vyčíslit cenu asistenčních služeb. A tak všechny pojišťovny kromě jediné nabízí balíčky povinného ručení a základní asistence. Spotřebiteli je prezentována cena za celý balíček. Vzhledem ke konkurenčnímu boji je cena u povinného ručení nejdůležitější parametr, a to má důsledek pro asistenci „v ceně“ povinného ručení. Pojišťovny nastavily její rozsah co nejnižší, aby negativně neovlivnila cenu celého balíčku.

Tvůrce produktu tak stojí před složitým rozhodováním. Je lepší nízký (např. 500 Kč) nebo nulový limit (pouze organizace odtahu) na odtah? Z pohledu POG je pravděpodobně správnějším postupem nulový limit. K němu totiž lze přiřadit cílový segment zákazníků, kteří odtah nechtějí. Důvodem může být možnost využití jiných asistencí (např. od výrobce/dealera vozidla) nebo rozhodnutí klienta, že tento náklad ponese sám v rámci samopojištění. Naopak k nízkému limitu, který v nezanedbatelném počtu případů vede na nutnost doplacení odtahu ze strany klienta, je obtížné přiřadit cílový segment.

Požadavek POG „zamezení negativním dopadům na zákazníky“ tak může pro část tvůrců ve výsledku vést až k oddělení asistencí od povinného ručení a ukončení falešné „asistence zdarma“. Do té doby musí být připraveni prokázat, že zařazení do balíčku je v souladu s požadavky POG.

4) Přidávám nebo vybírám?

Z pohledu spotřebitele je nejsrozumitelnější konstrukce, kdy dochází k výběru jedné z nabízených variant asistence. Pokud ale pojišťovna zvolila systém, že základní asistence je ujednána vždy a jiné varianty ji rozšiřují, nevyhne se důkladnému klientskému testování. Nemůže totiž předpokládat jakoukoliv míru finanční gramotnosti. Pro část cílového segmentu nemusí být snadné složit jednotlivé varianty dohromady. Výsledkem testování může být nutnost implementace dynamického tisku tak, že pojistitel přímo v pojistné smlouvě sečte limity a prezentuje klientovi již celkový nárok na asistenční služby.

Opět platí, že komplikovanost uvedeného procesu vede pojistitele na přechod k jednoduššímu systému. V tomto případě k výběru jedné z variant, který je snadněji implementovatelný a zároveň 100% pochopitelný pro spotřebitele.

5) Výluky a omezení

Tvůrce produktu musí vzít v potaz realitu distribuce produktu. Zprostředkovatel má s klientem pouze omezený čas na projití základních vlastností produktu a je zřejmé, že většina času bude věnována parametrům povinného ručení a havarijního pojištění. U pojištění asistence dochází k prezentaci pomocí základech parametrů, např. „Produkt Vám, kliente, zaplatí odtah při nehodě i poruše až do 5 000 Kč“.

Zprostředkovatel nemůže procházet se zákazníkem detailní výluky a omezení. Tvůrce by tak měl nastavit produkt, aby žádné významné nebo dokonce překvapující ustanovení nebylo v podmínkách obsaženo. U výše uvedených produktů v tabulce platí, že u poloviny z nich je opravdu postačující pro prezentaci odtahu uvést celkový limit. U druhé poloviny lze v podmínkách nalézt některá omezení poskytnutí služby, spočívající zejména v:

- omezení cílového místa odtahu,

- sdílení limitu v korunách s dalšími službami (typicky vyproštění).

Tvůrce produktu by tak měl testovat, zda tato omezení cílový segment považuje za samozřejmá. Pokud tomu tak není, pak by měl kontrolovat, zda během kontraktačního procesu je tato informace sdělena jasně a srozumitelně zákazníkovi.

Dopad POG na zprostředkovatele

S nástupem B2B srovnávačů došlo v minulých letech k významnému zlepšení analýzy potřeb a tvorby doporučení. U povinného ručení lze ve srovnávači nastavit požadovaný minimální limit, u havarijního pojištění je možné dle potřeb klienta v konfigurátoru vybrat potřebná nebezpečí (nehoda, krádež, vandalismus, živel, střet se zvířetem). Zatím ale schází více pozornosti věnované volbě asistenční služby.

Pokud srovnávač obsahuje volbu „základní“ nebo „rozšířená“ asistence, nemusí se z pohledu IDD jednat o dostatečně důkladnou analýzu potřeb. V části konfigurace asistence bude nejspíš třeba většího detailu. Jako příklad lze uvést volbu vycházející z reálného chování spotřebitele:

- Vozidlo jezdí pouze v rámci okresu (cca do 50 km od bydliště)

- Vozidlo jezdí mezi kraji nebo po celé ČR

- Vozidlo jezdí i do zahraničí

A samostatně lze přidat otázku „Nepožaduji asistenci v případě poruchy“. Na tuto analýzu potřeb lze již kvalitně namapovat konkrétní varianty asistenci jednotlivých produktů a doporučené řešení bude odpovídat potřebám klienta.

Závěr

Cílem textu bylo ukázat, jakým způsobem lze přistoupit k nařízení POG a jaké významné změny v důsledku zvažování jeho požadavků již nastaly nebo nastanou v pojištění asistence. Z pohledu spotřebitele se jedná a bude jednat pouze o pozitivní úpravy zvyšující transparentnost produktů a vedoucí k přesnějšímu naplnění potřeb. Z pohledu pojistného trhu jde jednoznačně o další posílení důvěry klientů v celý sektor.